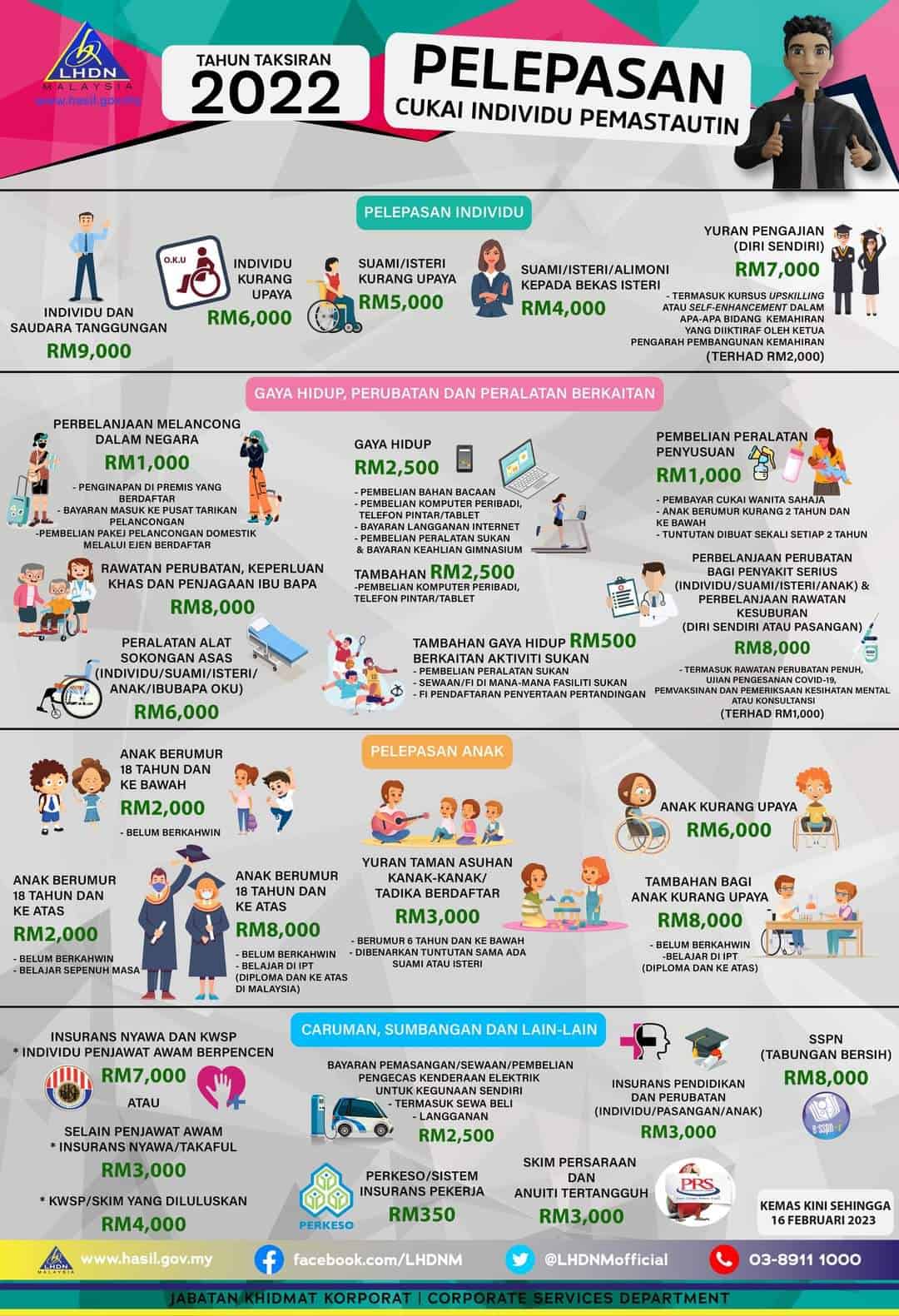

Pelepasan Cukai 2022 Untuk e-Filing 2023. Lembaga Hasil Dalam Negeri (LHDN) telah mengeluarkan senarai pelepasan cukai 2022 bagi individu pemastautin bagi tahun taksiran 2022 yang boleh digunakan semasa pengiraan cukai atau e-filing. Senarai ini akan berkuatkuasa mulai 1 Mac 2023 dan disediakan sebagai maklumat kepada semua pembayar cukai.

Adakah Cukai Dikenakan Keatas Anda?

Isi Kandungan

Cukai pendapatan dikenakan kepada setiap individu atas pendapatan yang terakru atau diterima di Malaysia dari luar Malaysia bagi setiap tahun taksiran. Individu yang memperoleh pendapatan MELEBIHI nilai yang ditetapkan, yang boleh dikenakan cukai, perlu mendaftar untuk gagal cukai pendapatan.

Skop cukai bagi seseorang individu bergantung kepada status pemastautinannya. Individu yang bermastautin dikenakan cukai mengikut kadar cukai berskala dan layak menuntut potongan mengikut Seksyen 45A hingga Seksyen 49 Akta Cukai Pendapatan (ACP). Manakala individu bukan pemastautin dikenakan cukai pada kadar tetap 30% dan tidak layak menikmati sebarang potongan.

Sebarang pendapatan yang diperoleh dari luar Malaysia dan dibawa masuk ke Malaysia kecuali cukai.

Sertai kami di Telegram:

I) JUMLAH PENDAPATAN PENGGAJIAN (INDIVIDU) YANG TIDAK DIKENAKAN CUKAI

Individu yang menerima pendapatan penggajian tahunan melebihi RM34,000 dan mereka yang mempunyai Potongan Cukai Bulanan (PCB) layak dikenakan cukai.

Untuk mengira jumlah pendapatan individu yang TIDAK DIKENAKAN CUKAI, pendapatan kasar tahunan dikurangkan dengan pelepasan asas individu dan rebat cukai yang layak. Pelepasan asas yang diambil kira termasuk pelepasan individu dan tanggungan keluarga serta pelepasan suami/isteri dan anak di bawah umur 18 tahun bagi individu yang telah berkahwin. Sementara itu, tolak rebat individu (RM400) dan pasangan (RM400 sekiranya berkaitan) dibenarkan jika pendapatan bercukai individu tersebut tidak melebihi RM35,000.

Berikut merupakan ambang jumlah pendapatan individu TIDAK DIKENAKAN CUKAI mengikut jenis taksiran :

| JENIS TAKSIRAN | PENDAPATAN TAHUNAN (RM) | PENDAPATAN BULANAN (RM) |

| Diri Sendiri(Bujang / janda / balu / duda / pasangan tiada punca pendapatan) | 37,333 | 3,111 |

| Berasingan | ||

| 1. Berkahwin + 0 Anak | 37,333 | 3,111 |

| 2. Berkahwin + 1 Anak | ||

| 3. Berkahwin + 2 Anak | 41,333 | 3,444 |

| Bersama | ||

| 1. Berkahwin + 0 Anak | 48,000 | 4,000 |

| 2. Berkahwin + 1 Anak | 50,000 | 4,167 |

| 3. Berkahwin + 2 Anak | 52,000 | 4,333 |

P/s

- Jumlah pelepasan individu dan saudara tanggungan adalah RM9,000

- Jumlah pelepasan anak di bawah umur 18 tahun adalah RM2,000 bagi seorang anak

- Jumlah kelayakan rebat (diri sendiri dan suami / isteri) terhad kepada pendapatan bercukai individu sehingga RM35,000

Senarai Pengecualian Cukai LHDN.

Lembaga Hasil Dalam Negeri (LHDN) telah mengeluarkan senarai pelepasan cukai bagi individu pemastautin bagi tahun taksiran 2022 yang boleh digunakan semasa pengiraan cukai atau e-filing. Senarai ini akan berkuatkuasa mulai 1 Mac 2023 dan disediakan sebagai maklumat kepada semua pembayar cukai.

Skop pengenaan cukai bagi seseorang individu bergantung kepada status pemastautinannya. Individu yang bermastautin dikenakan cukai mengikut kadar cukai berskala dan layak menuntut potongan mengikut Seksyen 45A hingga Seksyen 49 Akta Cukai Pendapatan (ACP). Manakala individu bukan pemastautin dikenakan cukai pada kadar tetap 30% dan tidak layak menikmati sebarang potongan.

Artikel lain:

- Cukai GST Dikembalikan Dibawah Kerajaan Madani

- [Rasmi] Potongan Pinjaman PTPTN Diberikan Potongan Di Belanjawan 2023 | Amazing

- Pengeluaran KWSP : Kerajaan Perlu Pertimbangkan Pembenaran – Ismail Sabri

Sebarang pendapatan yang diperoleh dari luar Malaysia dan dibawa masuk ke Malaysia dikecualikan daripada cukai.

Individu yang menerima pendapatan penggajian tahunan melebihi RM34,000 dan mereka yang mempunyai Potongan Cukai Bulanan (PCB) layak dikenakan cukai.

Untuk mengira ambang jumlah pendapatan individu yang TIDAK DIKENAKAN CUKAI, pendapatan kasar tahunan dikurangkan dengan pelepasan asas individu dan rebat cukai yang layak. Pelepasan asas yang diambil kira termasuk pelepasan individu dan tanggungan keluarga serta pelepasan suami/isteri dan anak di bawah umur 18 tahun bagi individu yang telah berkahwin. Sementara itu, tolakan rebat individu (RM400) dan pasangan (RM400 sekiranya berkaitan) dibenarkan jika pendapatan bercukai individu tersebut tidak melebihi RM35,000.

II) JUMLAH PENDAPATAN PERNIAGAAN (INDIVIDU) YANG TIDAK DIKENAKAN CUKAI

Keuntungan yang diperoleh daripada menjalankan perniagaan, perdagangan, pencarian atau profesi adalah pendapatan yang layak dikenakan cukai, termasuk semua bentuk perniagaan termasuk yang tidak terdaftar dengan mana-mana pihak berkuasa (ekonomi bayangan).

Perniagaan boleh terdiri daripada:

- Milikan Tunggal/Bekerja Sendiri: Individu yang menjalankan perniagaan secara perseorangan.

- Perkongsian: Meliputi sebarang bentuk kerjasama antara dua atau lebih pihak untuk menyatukan hak, kuasa, tenaga kerja atau kemahiran dalam menjalankan perniagaan dan mewujudkan perkongsian keuntungan. Perkongsian dapat terjadi antara individu-individu, dua syarikat, individu dan syarikat, atau individu dan pemegang amanah bagi sesuatu penyelesaian.

Contoh jenis perniagaan antara lain:

- Perniagaan Runcit

- Perniagaan Pasar Malam/Gerai

- Perniagaan Melalui Internet (Ekonomi Digital)

- Bidang Lakonan/Nyanyian/Duta Produk/Ulasan Produk

- Komisen/Kelas Tuisyen/Penceramah

- Perniagaan Jualan Langsung/Stokis

- Bidang Penulisan/Youtuber/Blogger

- Pertanian dan Penternakan

- Klinik, Firma Guaman atau Lain-Lain Pengamal Profesional

- Pemandu Teksi/e-hailing

Tidak ada jumlah pendapatan perniagaan yang tidak dikenakan cukai, kerana semua keuntungan yang diperoleh daripada perniagaan termasuk pendapatan yang layak dikenakan cukai. Namun, individu yang menjalankan perniagaan boleh mengambil kira pelepasan cukai tertentu seperti perbelanjaan perniagaan dan pelbagai insentif cukai yang ditawarkan oleh pihak berkuasa untuk mengurangkan jumlah cukai yang perlu dibayar.

Senarai Pelepasan Cukai 2022 (Untuk e-Filing 2023)

Rujuk jadual penuh Pelepasan Cukai LHDN 2022 Untuk e-Filing 2023 :

Bil. | Jenis Potongan Individu | Amaun (RM) |

1 | Individu dan saudara tanggungan | 9,000 |

2 | Perbelanjaan rawatan perubatan, keperluan khas dan penjaga untuk ibu bapa (Keadaan kesihatan disahkan oleh pengamal perubatan) | 8,000 (Terhad) |

3 | Perbelanjaan pembelian peralatan sokongan asas (untuk kegunaan individu kurang upaya, suami / isteri, anak atau ibu bapa yang kurang upaya) | 6,000 (Terhad) |

4 | Individu kurang upaya | 6,000 |

5 | Yuran pengajian (Sendiri):

| 7,000 (Terhad) |

6 | Perbelanjaan perubatan bagi:

| 8,000 (Terhad) |

7 | Perbelanjaan (Terhad RM1,000) bagi:

| |

8 | Gaya hidup – Perbelanjaan untuk kegunaan / manfaat diri sendiri, suami / isteri atau anak bagi:

| 2,500 (Terhad) |

9a | Gaya hidup – Pelepasan tambahan kegunaan / manfaat diri sendiri, suami / isteri atau anak bagi:

| 500 (Terhad) |

9b | Gaya hidup – Pembelian komputer peribadi, telefon pintar atau tablet untuk kegunaan / manfaat diri sendiri, suami / isteri atau anak dan bukan untuk kegunaan perniagaan | 2,500 (Terhad) |

10 | Pembelian peralatan penyusuan ibu untuk kegunaan sendiri bagi anak berumur 2 tahun dan kebawah (Potongan dibenarkan sekali setiap DUA (2) tahun taksiran) | 1,000 (Terhad) |

11 | Bayaran bagi yuran penghantaran anak berumur 6 tahun dan ke bawah ke taman asuhan kanak-kanak / tadika yang berdaftar | 3,000 (Terhad) |

12 | Tabungan bersih dalam Skim Simpanan Pendidikan Nasional (SSPN) (Tabungan bersih adalah jumlah simpanan dalam tahun 2022 TOLAK jumlah pengeluaran dalam tahun 2022) | 8,000 (Terhad) |

13 | Suami / Isteri / Bayaran alimoni kepada bekas isteri | 4,000 (Terhad) |

14 | Suami / Isteri kurang upaya | 5,000 |

15a | Anak yang belum berkahwin dan berumur di bawah 18 tahun | 2,000 |

15b | Anak yang belum berkahwin dan berumur 18 tahun dan ke atas dan menerima pendidikan sepenuh masa (peringkat A-Level, sijil, matrikulasi, persediaan atau pra-ijazah) | 2,000 |

15b | Anak yang belum berkahwin dan berumur 18 tahun dan ke atas tertakluk kepada syarat-syarat berikut:

| 8,000 |

15c | Anak Kurang upaya | 6,000 |

| Pelepasan tambahan sebanyak RM8,000 bagi anak kurang upaya berumur 18 tahun dan ke atas, belum berkahwin dan mengikuti diploma ke atas di dalam Malaysia @ peringkat ijazah ke atas di luar Malaysia dalam kursus dan di IPT yang diiktiraf oleh pihak berkuasa Kerajaan yang berkaitan. | 8,000 | |

16 | Insuran nyawa dan KWSP

| 7,000 (Terhad) |

17 | Skim Persaraan Swasta dan Anuiti Tertangguh (Deferred Annuity) | 3,000 (Terhad) |

18 | Insurans pendidikan dan perubatan | 3,000 (Terhad) |

19 | Caruman kepada Pertubuhan Keselamatan Sosial (PERKESO) mengikut Akta Keselamatan Sosial Pekerja 1969 atau Akta Sistem Insurans Pekerjaan 2017 | 350 (Terhad) |

20 | Perbelanjaan pelancongan domestik bagi:

| 1,000 (Terhad) |

21 | Perbelanjaan bayaran pemasangan, sewaan, pembelian termasuk sewa-beli peralatan atau langganan bagi penggunaan kemudahan pengecasan kenderaan elektrik bagi kenderaan sendiri (Bukan untuk kegunaan perniagaan) | 2,500 (Terhad) |

Maklumat Lanjut Tentang Pelepasan Cukai 2022 / 2023

Sila layari laman web http://www.hasil.gov.my/ atau hubungi cawangan LHDNM atau Pusat Khidmat Pelanggan Hasil Care Line untuk mendapatkan keterangan lanjut berkenaan Pelepasan Cukai 2022 bagi memudahkan proses e-Filing 2023.

Hasil Care Line

- 03-8911 1000

- 603-8911 1100 (Luar Negara)

Rujukan Segera

- Penggajian (Tiada Pendapatan Perniagaan)

- 03-8911 1200

- Perniagaan (Bekerja Sendiri / Perkongsian)

- 03-8911 1300

- e-Filing

- 03-8911 1400

- Bantuan Khas Kerajaan / Bantuan Keluarga Malaysia

- 1800-88-2747

Sekiranya tuan/puan mengalami masalah menghubungi Hasil Care Line, tuan/puan juga boleh menghubungi mana-mana Cawangan LHDNM terdekat untuk mendapatkan bantuan.

Untuk sebarang maklumbalas / pertanyaan / permohonan melalui emel, sila gunakan Borang Maklumbalas Pelanggan di portal rasmi LHDNM.